蓝鲸新闻11月6日讯(记者 陈晓娟)2025年三季度保险公司偿付能力报告陆续披露,非上市财产险公司的经营图景随之呈现。

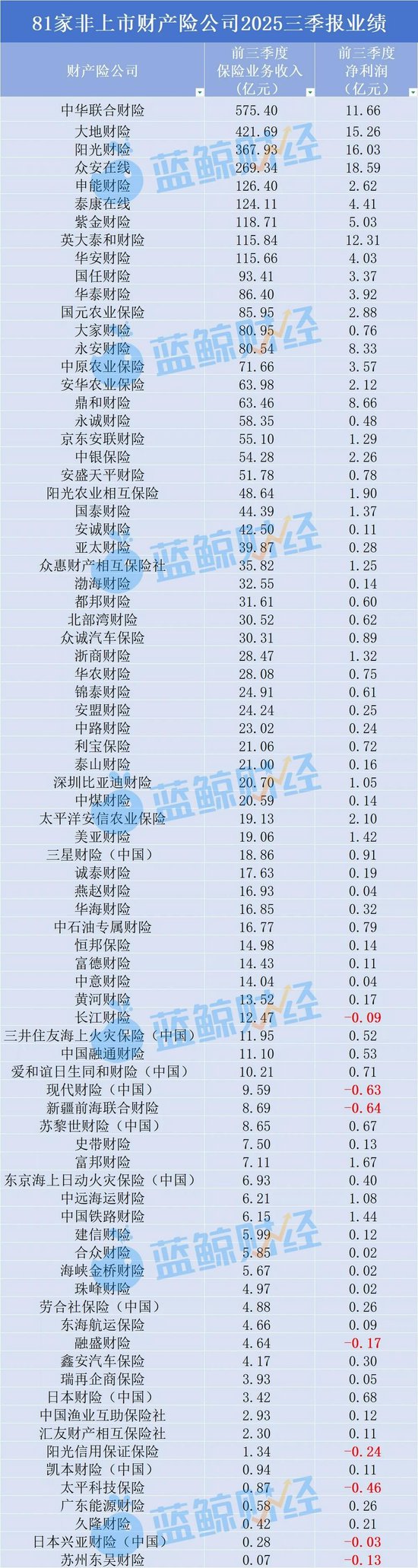

蓝鲸新闻记者梳理了81家非上市财产险公司财务数据,行业整体营收与盈利规模稳健。整体来看,前三季度合计实现保费收入3975.88亿元,净利润154.14亿元。其中,保费过百亿的险企有9家,73家盈利,其中5家净利润突破十亿,另有8家亏损,分别是日本兴亚财险(中国)、长江财险、东吴财险、融盛财险、阳光信用保证保险、太平科技保险、现代财险(中国)和前海联合财险。

偿付能力方面,亚太财险、安华农业保险和前海联合财险风险综合评级结果均为C类,未达监管标准。华安财险的偿付能力有所改善,最新一季偿付能力风险评级从C类转为B类。

9家险企保费破百亿,中华联合财险居首

从保费收入情况来看,今年前三季度81家险企保费收入合计达3975.88亿元,整体上行。

其中,中华联合财险凭借575.4亿元的保费收入居首,大地财险和阳光财险分列二、三位,保费收入分别为421.69亿元、367.93亿元。

保费过百亿的还有众安在线、申能财险、泰康在线、紫金财险、英大泰和财险以及华安财险,保费收入分别为269.34亿元、126.40亿元、124.11亿元、118.71亿元、115.84亿元、115.66亿元。国任财险则以93.41亿元的保费收入居于榜单第十名。

此外,有44家险企保费收入在10-100亿元区间,27家险企保费不足10亿。

(图片来源:蓝鲸新闻记者制表)

整体来看,多数财产险企业的保费实现增长,其中财险和阳光信用保证保险的保费增长尤为亮眼,保费收入分别为20.70亿元、1.34亿元,分别上涨279.48%、272.73%。

在行业总保费呈上涨趋势的同时,亦有险企出现保费下滑的情况,如久隆财险(0.42亿元)、国泰财险(44.39亿元)、前海联合财险(8.69亿元)、日本兴亚财险(中国)(0.28亿元)、华农财险(28.08亿元)、凯本财险(中国)(0.94亿元)、燕赵财险(16.93亿元)等保费分别同比下滑50.99%、34.46%、26.34%、24.62%、18.34%、13.86%、13.67%。

9成实现盈利,5家财险公司净利润破十亿

从盈利表现来看,81家非上市财险公司整体盈利面广,其中73家实现盈利,占比超9成,仅有8家出现亏损。

盈利阵营中,有5家险企净利润突破十亿。其中,众安在线以18.59亿元净利润领跑,其后为阳光财险、大地财险、英大泰和财险、中华联合财险,净利润分别为16.03亿元、15.26亿元、12.31亿元、11.66亿元。

同样跻身净利润前十的还有鼎和财险、永安财险、紫金财险、泰康在线、华安财险,分别实现净利润8.66亿元、8.33亿元、5.03亿元、4.41亿元、4.03亿元。

8家险企出现亏损,分别为日本兴亚财险(中国)、长江财险、东吴财险、融盛财险、阳光信用保证保险、太平科技保险、现代财险(中国)和新疆前海联合财险,分别净亏损0.03亿元、0.09亿元、0.13亿元、0.17亿元、0.24亿元、0.46亿元、0.63亿元、0.64亿元。

值得关注的是,还有3家险企偿付能力拉响风险警报,安华农业保险、亚太财险、前海联合财险最新风险综合评级均为C级。

安华农业保险表示,风险综合评级为C类,主要原因为公司治理方面存在风险,“根据监管部门的整改要求,公司正在积极推进有关整改工作,已取得实质进展。”

亚太财险则称,公司对波动异常的指标进行回溯分析,明确成因并进行完善,将在不断夯实经营基础、提升风险管理能力的基础上,力争改善各项指标。

前海联合财险表示,根据风险综合评级相关评分标准,公司主要扣分项为偿付能力、经营状况及人员变动。评估期内,公司针对上述问题,持续优化资本结构、加强风险管理、强化成本管控、提升产品运营,采取多项有力措施以期提升风险综合评级,确保偿付能力充足。需关注的是,前海联合财险亦存在连年亏损、股权遭冻结、高管变动等问题。截至报告期末,该公司的6成股权处于被冻结状态。

此前因战略风险、操作风险等问题导致风险评级不达标的华安财险,则有了改善,该公司今年一季度风险综合评级结果为C类,二季度升至B类。

对此,华安财险表示,自2024年以来,公司成立了扭亏增盈与风险化解工作组,坚持问题导向和底线思维,积极探索精细化管理,压实各级管理责任,有序整改监管指出的问题,逐条化解存量风险,有效遏制了经营下滑趋势。同时,公司增资扩股取得实质性进展,治理风险得到有序化解。