作为国内罕见兼具 “自研生产半导体产品 + 晶圆代工 + 封测服务” 能力的半导体企业,燕东微(688172.SH)有着独特业务布局。但这家 2022 年 11 月登陆科创板的公司,自上市后业绩便急转直下,从盈利滑向亏损。2024 年,燕东微扣非后归母净利润首亏超 2.8 亿元,2025 年上半年亏幅进一步扩大至 3.9 亿元。

界面新闻记者发现,燕东微业绩颓势背后,是制造业务负毛利、盈利支柱崩塌、营运能力垫底的三重挤压,叠加未来巨量资产转固压力,这家科创板企业正面临成立以来最严峻的生存挑战。

晶圆制造产能爬坡,毛利率长期为负

燕东微上市之初的2022年,业绩尚显亮眼:营收21.75亿元,扣非后归母净利润 3.65亿元,成为其短期内的盈利高点。但好景不长,2023年公司业绩便出现下滑,营收微降至21.27亿元,同比下降2.21%,扣非后净利润大幅缩水20%至2.92亿元,隐忧已现。

2024 年成为业绩 “分水岭”,燕东微从盈利转向亏损。全年营收同比骤降 19.89% 至 17.04 亿元,扣非后归母净利润亏损 2.88 亿元,较 2023 年盈利状态相差近 6 亿元。进入 2025 年上半年,亏损局面进一步恶化,扣非后亏损额从上年同期的 7354.3 万元,激增至3.9亿元,一年间亏损幅度扩大超4.3倍。

尽管 2023-2024 年全球半导体行业处于 “缺芯” 潮后的去库存周期,整体需求疲软,但燕东微的表现远弱于国内头部企业,如同期华虹公司和中芯国际都是盈利的。这表明,行业周期仅是诱因,公司自身业务结构与经营管理的深层问题才是业绩恶化的主因。

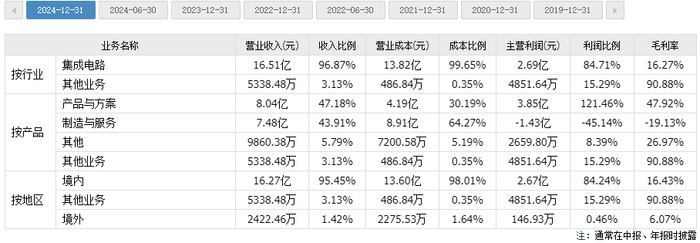

燕东微业务分为 “产品与方案” 和 “制造与服务” 两大业务板块,2024 年二者营收占比分别为 47.18% 和 43.91%,规模接近,但盈利贡献却 “冰火两重天”—— 制造与服务业务自 2023 年起长期负毛利,产品与方案业务独自贡献全部毛利,而晶圆制造(占制造与服务收入超 97%)正是亏损核心。

2023年-2024年,燕东微晶圆制造业务毛利率均低于-19%,意味着每卖1元晶圆,成本超1.19元,陷入 “卖得越多、亏得越多” 的困境。封测业务因规模过小,难以影响大局,导致整个制造与服务板块持续亏损。

半导体晶圆产线需经历 “建设 - 量产 - 工艺成熟” 的长期过程,燕东微产线建设节奏并不慢,但工艺爬坡明显滞后。6英寸产线2019年建成,8英寸产线2021年量产,但复杂工艺落地缓慢;12英寸产线 2024年7月才完成第一阶段达产,第二阶段仍在建设。

半导体行业资深人士李华军对界面新闻记者表示,“新产线需从简单工艺切入,再逐步向高附加值复杂工艺过渡,这需要大量资金与时间积累。” 工艺滞后让燕东微陷入双重困境:一是产品以低附加值简单工艺为主,缺乏定价权,只能低价竞争;二是无法切入汽车半导体等高端市场,收入结构难以优化。

晶圆制造的固定成本(折旧摊销)占比极高,产能利用率直接决定成本分摊效率。2022-2024 年,燕东微晶圆产能利用率分别为 79.11%、78.35%、77.58%,逐年下滑。作为对比,华虹公司2024年利用率接近 100%。

低利用率推高单位成本。以2024年为例,若燕东微的产能利用率从目前的77.58%提升至95%,单位固定成本可降约18.3%。“低价 + 高成本” 的挤压下,晶圆制造负毛利成为必然。随着12英寸产线后续建设,固定资产规模将进一步扩大,若利用率无改善,成本压力将持续加剧。

盈利支柱崩盘

在制造业务持续亏损的背景下,“产品与方案” 业务是燕东微唯一盈利来源,产品与方案业务分为高稳定集成电路及器件、分立器件及模拟集成电路两类。

分立器件业务规模较小(营收占比 15%-25%),2024 年毛利率提升至 35.92%,但增长源于 2022-2023 年行业去库存后的低基数复苏,并非竞争力提升,难以承担盈利重任。

高稳定集成电路及器件业务则是 “压舱石”:2022-2024年在产品与方案业务中的营收占比均超 75%,2023 年毛利率 42%,贡献毛利 7.06 亿元,占公司总毛利超 100%(抵消制造业务亏损后),其经营状况直接决定燕东微盈利水平。

高稳定集成电路及器件业务下游以特种行业客户为主,这类客户采购受政策与预算影响大。长期跟踪该行业的分析师张帅民告诉界面新闻记者,“2023年开始,行业环境发生变化,相关客户出于成本管控需求下调采购价格,部分项目采购计划延期、新订单下发放缓或处于暂停状态。”

2024 年,高稳定业务收入同比骤降 47% 至 6.07 亿元,毛利率下降近 10 个百分点,毛利从 7.06 亿元跌至 3.14 亿元。

盈利支柱崩塌后,燕东微失去主要毛利来源,叠加制造业务亏损,2024 年陷入亏损,2025 年上半年亏幅进一步扩大。

应收账款周转率低

除了持续亏损,燕东微畸高的应收账款周转率也为人所诟病。截至2025年6月末,公司应收账款率0.528次,在申万半导体行业中是第六低的,而前五的企业都是芯片设计类公司。

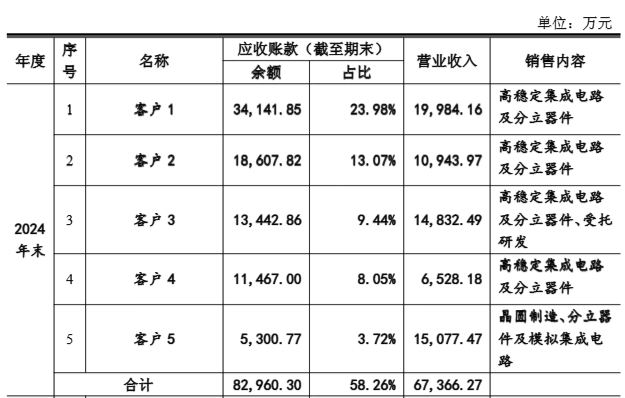

燕东微应收账款周转率偏低与业务结构有一定关系。截至2024年底,公司应收账款排名前五的客户中,有四个销售内容为高稳定集成电路及分立器件,这类客户通常为特种行业客户,回款周期较长。

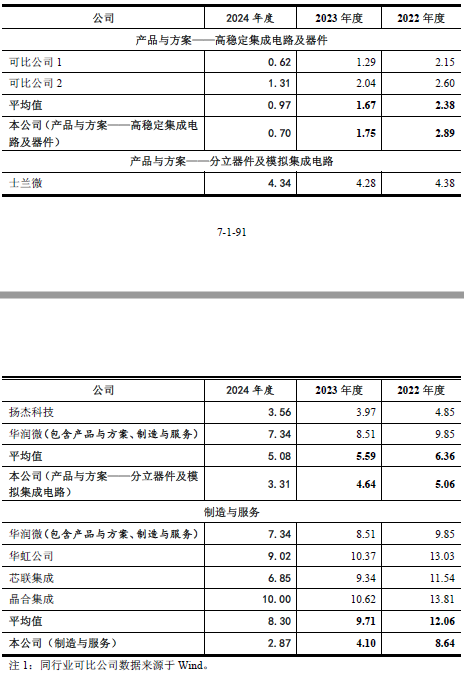

界面新闻记者查阅获知,燕东微此前曾披露过各业务板块的应收账款周转率。即使不考虑特种行业客户的拖累,公司其他业务板块应收账款周转率也令人堪忧。2022年、2023年和2024年,高稳定集成电路及器件业务应收账款周转率分别为2.89次、1.75次和0.7次,2024年低于可比公司平均值;分立器件及模拟集成电路业务应收账款周转率分别为5.06次、4.64次和3.31次,均低于行业可比公司均值;制造与服务应收账款周转率分别为8.64次、4.1次和2.87次,远低于行业可比公司均值。

存货周转率方面,燕东微与晶圆制造厂也有较大差距。2025年上半年末,公司存货周转率为0.566,远低于中芯国际同期1.154的存货周转率。

半导体产品技术迭代快,存货周转慢不仅占用资金,还面临跌价风险。若行业需求无回暖,存货跌价风险将进一步侵蚀利润。

扭亏为盈难

燕东微想要扭亏面临多重障碍:固定资产投入大但利用率低,在建工程规模超固定资产,未来转固后折旧压力剧增,工艺瓶颈短期内难突破。

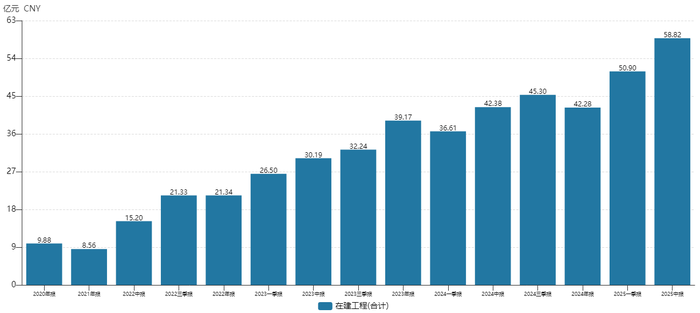

半导体制造需持续巨额投资,燕东微上市后在建工程快速增长:从2020年不足10亿元,增至 2025 年上半年的 58.82 亿元,超过同期固定资产(55.16 亿元),成为 A 股唯一在建工程超固定资产的晶圆制造企业。

在建工程转固后需计提折旧,半导体产线折旧年限 5-10 年,年折旧率 10%-20%。根据会计师王宇奇的测算,燕东微 58.82 亿元在建工程全部转固后,按 15% 折旧率,每年新增折旧约 8.8 亿元,占 2024 年营收(17.04 亿元)超 51%。

目前,燕东微总毛利仅 3.14 亿元,远无法覆盖新增折旧,若工艺与利用率无改善,转固后亏损将进一步扩大。

如此看,燕东微最紧迫的任务不是扩张产能,而是收缩战线、聚焦核心:要么突破晶圆制造细分工艺,要么重塑高稳定业务竞争力。在半导体行业 “强者恒强” 的格局下,若无法快速破局,不仅扭亏无望,还可能被竞争对手挤压市场份额。