化工板块全天强势,反映化工板块整体走势的化工ETF(516020)开盘后持续上行,尾盘再度拉升,盘中场内价格最高涨幅达到2.28%,截至收盘,涨1.95%。

成份股方面,行业龙头全天狂飙,截至收盘,大涨8.29%,肥料、石化等细分板块亦表现不俗,截至收盘,大涨超5%,涨超4%,、、等多股涨超3%。

资金面上,基础化工板块今日大举吸金。数据显示,截至收盘,基础化工板块单日获主力资金净流入额达到62.37亿元,净流入额在30个中信一级行业中高居第2。

消息面上,近日,欧洲化工巨头科思创位于德国多尔马根的工厂发生电气火灾,导致其烧碱、氯气和盐酸生产遭遇不可抗力,并直接导致其年产30万吨的TDI装置同样宣布供应遭遇不可抗力。此次事故成为点燃全球TDI市场的导火索,TDI市场价格连日走高。数据显示,截至7月17日,华东市场TDI价格约14000万元/吨,较月初价格上涨2000元/吨。

值得注意的是,化工行业龙头万华化学目前是全球最大的MDI和TDI供应商,据悉,截至2024年末,公司拥有TDI产能111万吨/年,福建第二套33万吨/年TDI项目投产后,万华化学TDI总产能将达到144万吨/年。其有望较大程度获益于TDI价格的持续上涨。

指出,短期海外TDI供给收缩,叠加需求旺季来临和国内企业检修等因素,有望助力TDI景气改善,中长期而言,由于能源/人工成本高企等因素,近年海外TDI产能持续收缩,国内龙头企业全球竞争优势凸显,依托企业扩产和行业整合等助力全球份额持续提升。

基金定期报告显示,万华化学是化工ETF(516020)第一大持仓股,截至2025年1季度末,持仓占比12.73%。

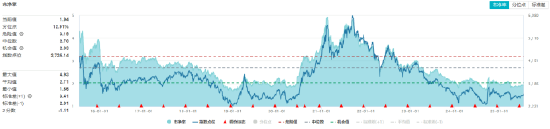

从估值方面来看,当前亦或为化工板块较好布局时机。数据显示,截至昨日(7月17日)收盘,化工ETF(516020)标的指数细分化工指数市净率为1.94倍,位于近10年来12.91%分位点的低位,中长期配置性价比凸显。

展望化工板块后市,华泰证券认为,短期而言,需求侧伴随化工传统需求旺季来临,叠加出口亚非拉等支撑,供给侧部分盈利处于成本线水平(或以下)的产品,伴随“反内卷”政策引导及企业自主优化,产品景气有望迎来修复。中长期而言,考虑行业资本开支迎来拐点以及“反内卷”助力供给侧调整,叠加内需复苏等带动,预计行业有望步入新一轮景气向上周期。

表示,2025年2季度化工景气底部延续,市场风格以事故驱动的涨价及主题行情为主,基础化工整体估值在底部区间稍有修复。机构持仓方面,2025年1季度主动基金降低化工板块配置,景气度较好的氟化工板块为主要加仓方向。从交易的时间窗口期看,当前化工子版块位于底部也有两年时间跨度了,离反转或已不远。

如何把握化工板块反弹机遇?借道化工ETF(516020)布局效率或更高。公开资料显示,化工ETF(516020)跟踪,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥等细分领域龙头股,全面把握化工板块投资机会。场外投资者亦可通过化工ETF联接基金(A类012537/C类012538)布局化工板块。

风险提示:化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布于2012.4.11。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,化工ETF的风险等级为R3-中风险,适宜平衡型(C3)及以上投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资须谨慎。